二、不同材料体系电池的现状及发展趋势判断

4.全固态电池

盖斯特判断:全固态电池的发展潜力巨大,将是决定电动化竞争下半场胜负的关键所在。不过全固态电池要在性能方面取得突破性进展,仍需解决技术和工艺等方面的诸多难题,后续必须持续加大投入。

全固态电池的电解质选择非常关键。如前所述,半固态电池目前居主流的电解质是氧化物,不过氧化物电解质应用于全固态电池时存在电池容量小、扩容难、成本高等问题,会使其车端应用的空间受限;后续更适合于车用场景的硫化物、卤化物以及二者的结合,是全固态电池电解质的可能方向。

与三元电池相比,全固态电池在能量密度、安全性和快充性能等方面都有明显优势,此外其低温性能也可以有较大改善。但是全固态电池在循环寿命、高温性能和成本方面也有劣势:循环寿命目前只能做到大约数百次到两千次;高温性能受制于锂的熔点,上限偏低;到2025年,电芯成本乐观估计有可能降至1.5-2元/Wh,仍然偏高。

从研发情况来看,中、美、日、韩等国均在加紧推进硫化物等全固态电池的研究,总体上呈现“一超(日本)多强(中国、美国等)”的格局,其中,日本相关专利的数量遥遥领先,同时一直有多家机构在联合攻关。尽管各国纷纷加大研发投入,不过全固态电池的量产仍面临多重挑战,包括生产工艺、密封性、安全性、加工装备等。所以,全固态电池当前还处于实验室/小试线生产以及小范围/特定场景试用的导入阶段,盖斯特预计在未来5年内还很难形成全方位的竞争优势,可能要到2030年之后才能进入成长阶段,逐步开始商业化应用。

尽管全固态电池远未达到量产程度,但在各方的全力推进下,其进步不容小觑。近期有日本车企宣称其固态电池量产在望,且充电速度和续航里程等指标都非常出色。对此盖斯特认为,鉴于全固态电池的战略价值,中国汽车及电池企业应对其他国家取得的进展心存敬畏,鞭策自己加紧推进研发,这远比讨论对方信息的真实程度更为重要。对于企业来说,一方面,要把全固态电池作为取得电动车下半场竞争优势的重要技术选项,予以高度重视,密切关注最新发展,合理进行前瞻布局,以抢占未来电池的制高点;另一方面,可以在成本敏感度较低的高端产品(如高端飞行器、无人机等)上先行搭载使用,以此进行技术验证和迭代,从而加快之后在车辆上规模化应用的进程。

展望未来,全固态电池有望基于新技术、新工艺开发,实现成本受控的规模化制造。其主要创新方向:一是电解质材料的研发,旨在解决原材料(硫化锂)成本高、易与水反应、规模制造不成熟等问题。二是电池材料体系构建,旨在实现各种材料彼此之间不反应、不失效的问题。三是工艺技术开发,旨在破解新工艺、界面工程、规模制造等难点。

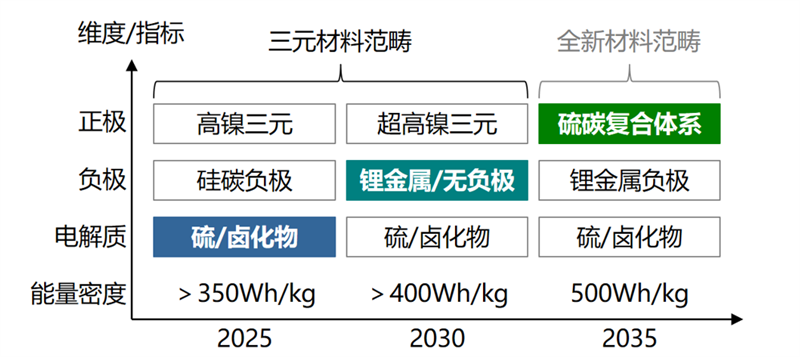

总体而言,全固态电池近中期将主要聚焦在三元材料体系内,远期则将向全新材料体系扩展。预计在2030年后可以真正开始规模化的商业应用,而一旦规模量产后,成本有望显著下降,从而快速覆盖更多车型。盖斯特对全固态电池发展重点及前景的预测见图4。

图4 全固态电池的发展重点和前景预测

如图4所示,到2025年,全固态电池正极、负极、电解质的发展重点分别为高镍三元、碳硅、硫化物和卤化物,尤以电解质为主,能量密度有望超过350Wh/kg;到2030年,发展重点分别为超高镍三元、锂金属或无负极、硫化物和卤化物,尤以负极为主,能量密度有望超过400Wh/kg;到2035年,发展重点分别为硫碳复合体系、锂金属、硫化物和卤化物,尤以正极为主,能量密度有望达到500Wh/kg。

全固态电池的发展模式,主要有“迭代发展、小步快跑”和“跨越发展、一步到位”两种选择。其中,第一种模式聚焦于眼前相对成熟的技术方案,容易产生阶段性成果,但是很难获得跨越性优势,其关键在于快速迭代,以实现持续进步;第二种模式则着眼于前瞻性的技术方案,因此时间跨度长、攻关难度高,不过一旦突破就能取得明显优势。不同的企业应基于自身的诉求和能力等,选择合适的发展模式。

5.钠离子电池

盖斯特判断:不受资源限制的钠离子电池,除了能量密度存在短板外,其余性能均较好,非常适合储能应用,同时也可满足特定场景下的车用需求,将会在未来的电池产业中占据一席之地。

与磷酸铁锂电池相比,钠电池的劣势是能量密度偏低,其优势体现在成本以及安全性、快充性能、低温性能。当前钠电池相对磷酸铁锂电池尚不具备成本优势。但在大规模产业化之后,钠电池成本有望降至0.3元/Wh以下。

2023年钠电池已开始进入量产阶段,据不完全统计,目前钠电池规划产能已超过400GWh,足可覆盖至2025年的需求。在车用方面,低能量密度、低成本的钠电池更适合于中低端车型,目前已有几款小型纯电产品搭载应用;同时,钠电池还有高功率的特点,也可用于插电混动车型。而在储能方面,钠电池的循环寿命长、成本低,因此应用空间更为广阔。

展望未来,钠电池的发展方向将由不同场景的需求决定:车用的重点是提升能量密度,而储能的重点是增加循环寿命。为此,在材料体系方面,可选择层状氧化物(铁锰体系)、普鲁士蓝类正极材料,推动能量密度向200Wh/kg发展,以更适于车用;也可选择聚阴离子正极材料,推动循环寿命向上万次发展,以更适于储能。在结构设计方面,则可结合钠电池材料的特点,创新设计电芯形态。

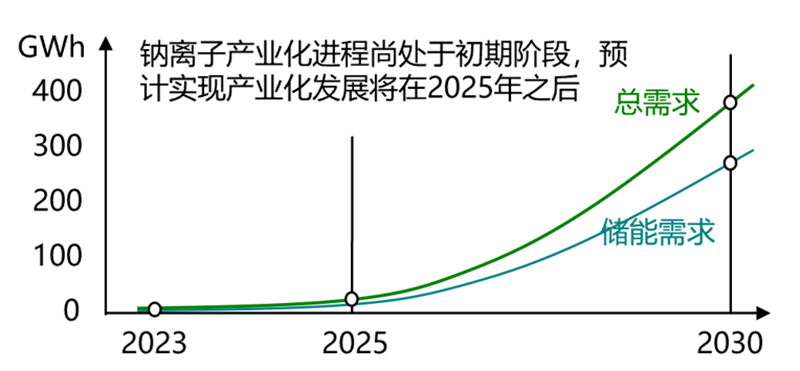

综上,钠离子电池的主要应用场景是中低端车型和储能,尤其在储能方面潜力巨大,且有望快速得到推广应用。盖斯特对钠电池市场的发展空间进行了预测,具体见图5。

图5 钠离子电池的市场空间预测

如图5所示,车用方面,预计钠电池将于今后几年在成本敏感性高的中低端产品上率先导入,具体包括:两轮车,应用空间虽小,但可起到验证钠电池成本优势的作用;A00/A0级电动车,会成为钠电池在车端应用的主要场景;A级电动车,钠电池也将有一定的应用,与锂电池共同组成双电池系统。储能方面,钠电池的应用潜力有望逐步释放,预计2030年前后将迎来较大的增长空间。短期内,钠电池主要可用于用户侧、数据中心、基站等中小型储能场景;中长期,随着能量密度和循环寿命等的不断提升,钠电池或可在中等时长的储能场景下与磷酸铁锂电池展开竞争。

总体而言,对于钠电池来说,储能将是其主要的发展场景,但车用也有一定的发展空间。而钠电池的低成本与磷酸铁锂电池的长寿命之间的博弈与平衡,将决定二者各自的市场空间。盖斯特认为,钠电池由于能量密度偏低,无法对锂电池实现替代,只能成为其补充,而这种补充关系将对规范和稳定锂价发挥重要作用。

6.碳酸锂价格波动的影响

此前,碳酸锂价格的暴涨给锂电池乃至新能源汽车产品带来了很大的成本压力,也引发了行业的高度关注。事实上,碳酸锂价格波动不仅直接影响锂电池及新能源汽车的总体市场空间,还会对不同材料的电池产生相应的影响,进而改变材料体系之间的替代进程。对此,盖斯特的判断如下:

第一,碳酸锂价格波动对不同材料电池的影响程度由高到低依次为:全固态电池>三元锂电池/半固态电池>磷酸铁锂电池。这取决于各种电池的含锂量。其中,生产1GWh磷酸铁锂电池约需630吨碳酸锂;生产1GWh三元锂电池约需680吨碳酸锂;半固态电池与三元锂电池的需求量接近;而全固态锂电池对碳酸锂的需求量要大得多。

第二,碳酸锂的长期价格将逐渐稳定在6-15万元/吨,且出现大幅波动的概率较低。其依据主要有二:一是锂资源整体上是充足的,不会出现根本性的供给不足,此前价格激增源自短期的供需失衡,并在市场驱动下逐渐回归平衡。二是未来碳酸锂的价格主要将由成本、利润以及电池回收程度等要素相互平衡而定,最终会收敛到合理区间。由于每吨碳酸锂的生产成本约在5(盐湖卤水)-17(锂辉石等)万元之间,再加上驱动供应链运转的适当利润,因此盖斯特认为,这个合理的价位区间将是6-15万元/吨。

而碳酸锂的实际价格处在上述价位区间的高点或低点,对各种电池的竞争力及市场空间影响巨大。盖斯特经测算后粗略估计:如果碳酸锂的价格高于20万元/吨,钠离子电池对磷酸铁锂电池就会有成本优势,后期随着钠离子电池产业成熟,这种优势会更加明显;而如果碳酸锂的价格不能降至10万元/吨以下,全固态电池的成本就会面临较大挑战,将较难与三元锂电池竞争。

三、电池与整车集成CTX方案的发展趋势判断

所谓CTX创新,即通过从电芯到整车的各种不同的集成设计方案,来优化电动车辆的空间利用率、续航里程、轻量化以及安全性能等关键指标。同时,CTX的发展反过来又会推动企业重新思考电池与车身、底盘的关系,从而促进电池和车身、底盘的一体化发展。

开展CTX创新的基本逻辑在于:车辆的物理空间有限,同时动力电池的重大突破尚待时日,在此情况下,有必要通过CTX来实现电池在整车上的集成优化,这不仅可以直接提高车辆的空间利用率,而且还可以显著提升电动汽车的各项性能指标。具体来说,在车辆空间方面,集成简化可使相同级别的车型获得更大的车内空间,减少Z向空间占用有利于电动车的轿车化发展;在轻量化和续航里程方面,去掉电池单体集成到整车的中间形态可大量减少冗余配件,从而最大限度地减少电池自重带来的能耗负收益,使同样容量的电池可以实现更长的续航里程;在安全性能方面,合理集成将使电池直接参与碰撞受力,从而提升车身的扭转刚度,并可通过电池与整车的系统性设计布置来提升车辆整体的安全性能;在制造方面,封装简化将有利于减少制造工序,从而提高生产效率。

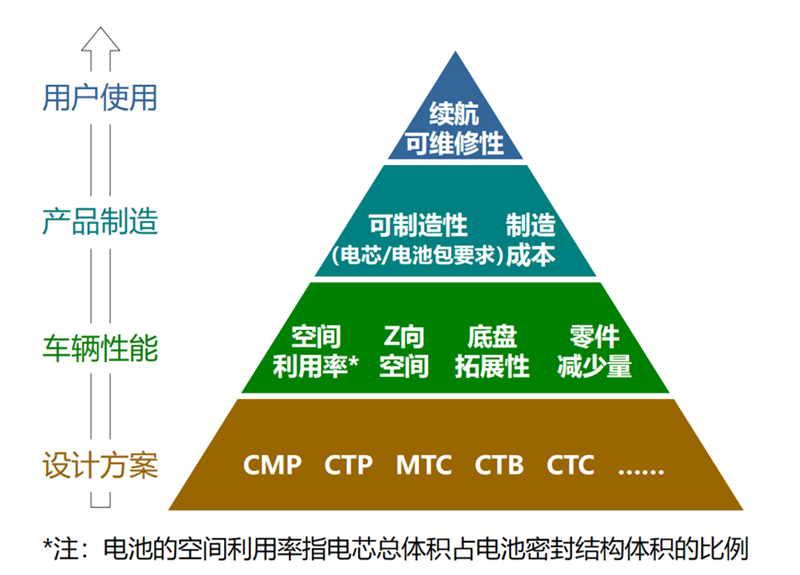

综上,CTX既影响整车设计,又影响车辆性能、产品制造以及用户体验,工程师们必须综合考虑CTX在不同层面上的影响要素,以期实现系统整体的最佳效果。

图6 CTX在不同层面上的主要影响要素

如图6所示,CTX的不同设计方案主要包括CMP(电芯、模组、电池包直接集成)、CTP(电芯集成到电池包)、MTC(模组集成到底盘)、CTB(电芯集成到车身)和CTC(电芯集成到底盘)等。CTX方案的选择原则取决于整车设计的关注重点:在车辆性能层面上应重点关注空间利用率、Z向空间、底盘拓展性以及零件减少量等;在产品制造层面上应重点关注可制造性(包括电芯及电池包的要求)和制造成本等;在用户使用层面上则应重点关注续航里程和可维修性等。每个方案的优劣势各不相同,并无绝对的最佳方案,只有相对的最优选择。不同的企业应基于自身的产品定位和关键能力来选择不同的CTX方案,以有效平衡上述关注重点要素。

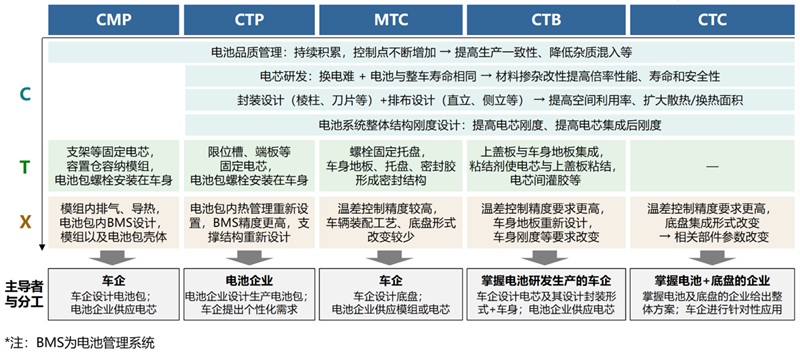

CTX的各种技术方案对企业是否充分掌握了电池、车辆结构以及工艺创新能力提出了全新的挑战。不同方案的特殊性、工作要点以及能力需求决定了其应有不同的主导方和业务分工。盖斯特对此进行了系统的研究和梳理,具体结果如图7所示。

图7 CTX不同集成方案的要点、需求与产业分工

从图7中我们可以看到,在C方面,电池品质管理、电芯研发、封装与排布设计、整体结构刚度设计等是CTX的共性诉求与基础能力;而在T和X方面,每种方案各有不同的内涵和要点,其中,掌握车身、底盘的集成设计开发能力是发展CTB和CTC的必备条件。由此可知,CMP、CTP、MTC、CTB和CTC应分别由车企、电池企业、车企、掌握电池研发生产技术的车企以及掌握电池和底盘设计能力的企业来主导,并与其他相关企业进行相应的分工。

通过这些分析,盖斯特得出以下结论:不懂电池的企业将很难把电池与车辆集成的结构创新做到位;而不懂整车的企业也无法充分发挥电池的最大潜力。集成度越高的CTX方案,就越要求相关企业既懂电池、又懂整车。显然,同时兼备电池和整车技术能力是非常困难的,因此整车和电池企业之间既要有专业分工,更要有相互协同。唯有共同形成一个既懂电池、又懂整车的创新联合体,CTX才能选得对、做得好。

四、总结

最后,盖斯特对车用动力电池的发展现状和未来趋势简要总结如下:

第一,动力电池技术尚未收敛,多种技术路线并存的局面还会持续相当长的时间。

第二,磷酸铁锂电池在性能上,优化方向主要是高能量密度、长循环寿命和耐低温性能等;在应用上,受车用和储能双轮驱动,其中车端需求预计在2028年前后达到峰值,不过储能需求将继续支撑其增长至2035年甚至更长时间;在发展上,随着中国产能的过剩,采取出海战略即向国外导入磷酸铁锂电池是重要机遇。

第三,三元锂电池在性能上,优化方向主要是高能量密度、高安全性、长循环寿命(高镍、单晶、高电压)等,总体上还有很大的开发潜力;在应用上,主要集中在车端使用,预计未来15年仍将是中高端车型上的主流电池。

第四,半固态电池主要使用氧化物作为电解质材料。虽然相对传统电池会有部分性能指标的提升,但不具有颠覆性,同时也有短板。预计未来会率先在B级以上的高端车型上得到尝试性应用;而其进一步发展有待时机,特别是全固态电池的发展进程将直接影响半固态电池的应用空间。

第五,全固态电池主要使用硫化物和卤化物作为电解质材料。相对于现有的动力电池,其性能具有明显优势并将逐步释放。不过当前全固态电池面临的量产挑战依然很大,特别是在规模制造技术和成本控制等方面。预计其真正开始规模化的商业应用要到2030年之后。但作为具有战略意义的未来主流电池选项,企业必须对其发展高度关注、前瞻布局和持续投入。

第六,钠离子电池摆脱了资源受限的问题,这使其在产业战略上成为必须发展的方向之一。钠电池由于低能量密度、低成本的特点,主要适用于储能和低端电动车场景。预计到2025年之后,钠电池将开始展现出量产后的成本优势,并逐步进入快速推广阶段。

第七,碳酸锂的价格对不同种类电池的成本有不同的影响,其程度取决于电池中的锂含量,按从大到小的排序为全固态电池、三元锂电池/半固态电池、磷酸铁锂电池。预计碳酸锂的长期价格会稳定在相对合理的空间,不过其高低浮动仍会显著影响全固态电池、钠电池等的推广进程和应用空间。

第八,电池与整车的集成创新,将会重新定义电池与车身、底盘的关系,并由此产生多种不同的CTX方案。各种方案没有绝对的优劣之分,企业应根据自身定位和能力,选择最适合的方案,并进行相应的分工协作。